国税异常企业后果深度解读:风险与应对策略

随着我国税收征管体系的不断完善,国税部门对企业的税收合规性检查日益严格。近年来,国税部门对异常企业的关注和监管力度不断加大,一旦企业被认定为异常,将面临一系列严重的后果。本文将深入解读国税异常企业的后果,并为企业提供相应的应对策略。

一、国税异常企业的后果

- 税务风险增加

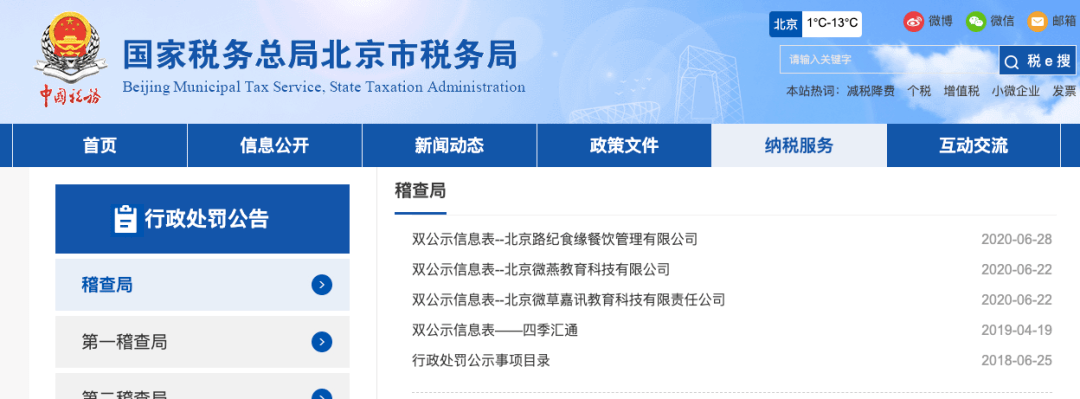

被认定为异常企业的首要后果是税务风险的增加。国税部门将重点关注这些企业的财务状况、税收申报、纳税记录等方面,一旦发现问题,将依法进行处理,包括罚款、滞纳金等。

解读:例如,某企业因长期未申报税款,被国税部门认定为异常企业,随后被处以高额罚款和滞纳金。

- 信用评级下降

国税异常企业的信息将被纳入企业信用评级体系,导致企业的信用评级下降。这将影响企业在银行贷款、商业合作等方面的信用状况。

解读:某被认定为异常企业的信用评级从A级降至C级,导致其在后续的商业活动中遭遇诸多困难。

- 经营受限

国税异常企业可能面临经营受限的后果。例如,国税部门可能会要求企业暂停部分业务,甚至吊销营业执照。

解读:某因税务问题被认定为异常的企业,其经营业务被暂停,企业面临生存危机。

- 声誉受损

国税异常企业将面临声誉受损的后果。在市场竞争激烈的环境中,企业的声誉是宝贵的无形资产。一旦企业被认定为异常,其品牌形象将受到严重影响。

解读:某知名企业因税务问题被认定为异常,其品牌形象受到严重损害,消费者对其产品和服务产生质疑。

二、应对国税异常企业的策略

- 加强税务合规管理

企业应加强税务合规管理,确保税收申报、缴纳等环节的合规性。具体措施包括:

- 主动自查自纠

企业应主动自查自纠,发现税务问题及时整改。具体措施包括:

- 定期开展税务自查,发现潜在问题;

- 对自查发现的问题进行整改,确保合规;

- 向国税部门报告自查情况,争取政策支持。

- 寻求专业咨询

企业可寻求专业税务咨询机构的服务,帮助其解决税务问题。专业机构将为企业提供以下服务:

- 加强内部控制

企业应加强内部控制,确保财务数据的真实性和准确性。具体措施包括:

- 建立健全财务管理制度,明确财务职责;

- 加强财务人员的培训,提高其业务水平;

- 定期进行财务审计,确保财务数据的真实性。

总之,国税异常企业将面临一系列严重的后果。企业应高度重视税务合规,加强内部控制,积极应对税务风险,确保企业的健康发展。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号

18分前

2秒前

16分前

32秒前

26秒前